深圳金器金价查询_深圳金器金价查询今日价格

1.内地金价如何换算成香港的?

2.现在金价我换一个一口价4535的长命锁还是现在的克数吗

2008年1月3日,美国原油首次突破100美元大关,2月1日,伦敦金也创下了937美元的历史新高。黄金与号称“黑色黄金”的石油再次携手,双双上行。纵观历史,黄金与石油价格虽常出现背离走势,但整体而言,吻合度仍比较高。那么,黄金和石油的关联度究竟有多高?又是由什么因素引起的?在未来的走势中,这种关联度还会继续存在么?

一、黄金与石油的长期走势分析

从黄金价格与石油价格的长期图表来看,二者走势存在比较强的相关性。虽然大同中包含小异,但是趋势基本吻合。整体来看,可以分为五个阶段。首先,是布雷顿森林体系崩溃以前的稳定期;其次,是70年代中期的上涨;再次,是19年开始的上涨;随后是长达20年的低迷盘整期;而目前正处于21世纪初爆发的上涨过程当中。

二战以后到上世纪70年代,油价和金价之间的比率几乎保持不变,基本上维持1:6的稳定关系,即大约1盎司黄金兑换6桶石油。当时官方规定的黄金兑换价格为每盎司35美元,石油为每桶5美元~7美元。黄金价格与美元挂钩,不受供需变化影响,维持固定价格,缺乏波动调整效应。而石油价格也处于较低的水平,属于廉价石油时代。

布雷顿森林体系的崩溃使得整个世界的经济格局发生了突变,随之而来的美元贬值以及石油危机(13年~14年)更使得金价和油价的稳定关系消失殆尽。首先发生变动的自然是金价,布雷顿森林体系崩溃之后,美元对黄金贬值,金价一路上行,顺利突破100美元关口,最高达到每盎司120美元。而第四次阿以战争后,石油输出国组织也分别两次提高基准油价,飙升300%,达到每桶11.65美元,赶上了先前金价上涨的势头,形成了第一次世界石油危机,廉价石油时代至此结束。

19年,为解决第一次石油危机所引发的经济问题,美国主动开始了第二轮美元贬值,加上当时政局动荡不安,国际市场对黄金的巨大需求使得金价再度暴涨。1980年1月18日,伦敦黄金市场每盎司金价高达835.5美元,纽约的黄金期货价格则为每盎司1000美元,这是黄金有史以来最高价。

美元贬值也极大的损害了各石油输出国的利益,使石油输出国组织的财富大大缩水。第二次世界石油危机爆发。19年伊朗爆发伊斯兰革命,1980年两伊战争,都使得石油日产量锐减,直接导致了国际石油市场价格骤升,每桶石油的价格从14美元涨到了35美元以上。

1981年,金价和油价开始双双下跌。至1982年,金价下跌超过了50%。1986年,油价也出现了大幅下跌。漫长的盘整期开始了。在长达20年的价格波动中,黄金和石油价格比率基本上处于15.5附近波动。这期间虽出现过短期背离,但很快又恢复到标准比率附近。

2003年伊拉克战争使得金价开始大幅度上升,国际油价也开始从每桶25美元的价位逐步攀升。受基金的多头推动、加息政策、炼厂事故频发、自然灾害的影响,油价持续走高,开始了强劲的上涨路程。比起石油的大幅涨价,金价的表现稳重许多,与01年的价格相比,油价已经翻了5倍,而金价只上涨了一倍多。

尽管黄金价格和石油价格之间无法推演出一种确切的数字比例关系,但是我们却无法漠视它们之间这种模糊的正向联动关系。

二、黄金和石油价格关联度分析

为什么黄金与石油的价格会存在如此明显的关系呢?这期间,有着怎样的千丝万缕的内在联系?笔者认为,主要和如下几个因素有关。第一,由于黄金与石油均以美元报价,因此,美元汇率的波动自然在很大程度上对金价与油价起着相同的影响。第二,通货膨胀的恶性循环,高油价引发通货膨胀,而通货膨胀自然加剧人们的恐慌,使得对黄金的投资需求大大增加,从而推动金价上行。第三,中东地区的资产运作方式也将对金价产生较大的影响

下面我们仔细阐述这三个方面。

首先,由于黄金和石油在世界交易市场上都是以美元报价,而美元又是国际贸易的主要货币,所以美元的升值或贬值,自然会带动金价和油价的同时下降或上涨。近年来,由于美国大量发行美元,造成美元主动性贬值,石油价格和黄金价格节节攀升。许多研究者认为,美国的双赤字是美元贬值的主要原因。鉴于美国的财政赤字和贸易赤字不断增加,而解决赤字的途径无非有三:增税、从银行透支和举债。增税和从银行透支会带来很大的社会问题,而举债则是信用行为,有借有还、有经济补偿,相对来说问题少一些。因此美国的国债随之不断增加。而美元是以国债为抵押的,国债的日益庞大使得美元越来越多,美元贬值,通货膨胀加剧。

美国财政部近期公布的报告显示,在去年10月1日开始的本财政年度头四个月里,美国财政赤字达877亿美元,是上财年同期422亿美元赤字的两倍多。根据该报告,在2008财年前四个月,美国财政收入增加3.2%,达到8614亿美元;但开支则增加了8.3%,达到9491亿美元。根据白宫日前的预计,2008财年美国赤字将达到4100亿美元,2009财年将为4070亿美元。布什表示,到2012年可望消除财政赤字并恢复盈余。

而次级债危机的风波未平,美国经济步入疲软的呼声不减,这些都使得投资者惴惴不安。美元贬值的趋势仍在继续,短期内迅速恢复上行的可能性不大,这使得投资者开始将目光投向价值稳定、保值性强的资产。而黄金自古以来便是公认的硬通货,是保值避险的最佳资产之一。因此,大量的投资性资产开始向黄金市场转移,投资需求大增,从而推动了黄金价格的上涨。与此同时,由于美元贬值,使得以美元计价的石油价格也随之上行,加之石油又是当今工业社会必不可少的,市场对石油的需求愈加旺盛,石油价格亦高企不下。因此,黄金与石油双双上行的趋势正在继续。

其次,通货膨胀对金价及油价的影响也不可小觑。通常而言,温和的通胀对黄金和石油的价格影响不大。但是遇到短期内程度剧烈的通货膨胀,物价普遍大幅度上升,货币购买力下降,必然会引起人们的恐慌,引起市场激烈的反应,从而带动油价和金价的上升。

在当前社会中,石油已经是我们生活中不可或缺的一部分,是当今社会发展的重要基础,是极其重要的动力和化工原料,广泛地应用在工业、农业、军事等各个领域。油价的上涨将使得世界经济发展面临非常严峻的境地。因此,高油价往往被视为通货膨胀的先兆。由于油价的高企会影响到消费者价格指数和生产者价格指数中的能源构成部分,逐渐拉高整体物价,而随后通货膨胀又反过来作用于石油价格,带动油价进一步上涨。

在通胀的背景下,黄金的抗通胀性和保值性将被充分发掘出来,成为通货膨胀的对冲工具,旺盛的投资需求推动金价步步走高。比如,19年东南亚金融危机,印尼的金价在7个月内上涨了375%。目前,全世界大部分地区均开始面临高通胀或预期高通胀,国际市场金价的上涨本在意料之中。

最后,石油出产国关于黄金的运作对金价的影响也比较重要。长期以来,油价被视为金价升降的信号指标,因为市场显示金价常追随油价的升降而波动,这和石油生产大国的运作有很大的关系,特别是与这些石油生产大国手中巨额的石油美元有关。所谓石油美元,是指上世纪70年代中期石油输出国由于石油价格大幅提高后增加的石油收入,在扣除用于发展本国经济和国内其他支出后的盈余资金。由于石油在国际市场上是以美元计价和结算的,也有人把产油国的全部石油收入统称为石油美元。随着石油价格的步步高涨,目前石油美元已经超过万亿,成为国际资本市场上一支令人瞩目的巨大力量。

这种巨额的石油美元,无论是对石油输入国还是对石油输出国,甚至对整个世界经济,都有很大的影响。对石油输出国家来说,由于国内投资市场狭小,必须以资本输出方式在国外运用。 由于石油美元在性质上大多是国际短期资金,可以在国际间大量而迅速地移动。因此,石油美元的流向将对世界经济市场产生较大的影响。最近随着美元贬值的进一步加剧,石油输出国更加迫切的需要将石油美元投资到国际金融市场上去。而黄金作为规避风险、投资保值的优良工具,自然也在这些石油输出国的选择范围之内。

因此,在石油价格上涨后,产油国所持有的石油美元迅速膨胀,于是这些国家提高黄金在其国际储备中的比例,从而增加了对黄金的需求,推动黄金价格的上涨。而石油价格低迷时的情况正好相反。如石油收入不足以弥补其进口支出,那么石油生产国将削减部分黄金储备,确保本国经济正常发展,从而使得黄金价格走低。油价与金价便如此互相影响,同涨同跌。

另一个敦促石油生产国购买黄金的动力来自于国际组织。除了中东地区比较富裕的国家外,还有一些处于第三世界国家的重要产油国,如墨西哥、尼日利亚、委内瑞拉和中亚的一些国家,它们比较容易遭受石油低价的伤害,所以这些国家非常重视黄金储备。并且这些国家接受了世界银行和其他国际组织的大量,一旦石油价格下挫,这些国家难以归还国际,容易引起国际债务危机。为此,一方面,世界银行等国际组织要求这些国家准备一定的黄金储备以抵抗风险,另一方面,这些国家为了减轻债务压力,其中央银行增发货币,同时降低利率,推动黄金需求增长,带动金价上涨。

三、2008,黄金与石油充满机遇

2008年对于全球经济来说,将是动荡不安的一年,同样也是充满希望和活力的一年。虽然美国的次债危机给全球经济蒙上了一层阴影,但中国经济的高速增长将成为世人瞩目的一道亮丽风景。

华尔街著名投行高盛集团曾发布报告说,美国次级抵押危机将对实体经济造成巨大冲击,预计杠杆投资者的放贷额度可能缩水达2万亿美元。根据以往经验,主要抵押机构的次贷业务相关损失粗略估计将达4000亿美元。而其中首当其冲的是银行、对冲基金等杠杆投资者,它们通过较少的自有资金借助信贷放大资本实力进行投资。如果上述情况持续一年,美国经济将出现“显著衰退”;若持续2至4年,经济将长期处于缓慢增长状态。随着次债风波的越演越烈,美国内需拉动也开始随之显现乏力,处于对就业形势的担忧、能源价格上涨、房屋价格下跌等因素的影响,美国月度零售额开始下降。由于消费者支出占了美国国内生产总值的近70%,消费减少将对美国经济产生进一步的冲击。美元贬值之路漫漫无尽头。

通货膨胀近期也开始加剧。欧盟委员会发布的经济预测报告中称,欧元区通胀率在今后几个季度里仍会保持高位,并将在2008年中期开始回落。而对于国内的物价来说,快速上涨状态依然没有改善。而此次南方的雪灾更是雪上加霜,使得我国的价格上涨压力持续加大,通货膨胀风险仍趋于上升之中。

另外,随着经济的发展,世界对原油的需求有增无减,虽然石油输出国组织表示供应方面没有问题,但是原油的上涨趋势依然不减,站稳100美元大关只是时间问题。对于黄金而言,生产商对黄金开始保持偏多看法。07年投资者对黄金上市交易基金(ETF)和店头市场交易的兴趣不断上升。虽然随着黄金价格的上涨,首饰需求受到遏制,但是投资需求的强烈增长基本上弥补了首饰需求的减少。

因此笔者认为,2008年石油和黄金价格将在美元的进一步下跌带动下继续上涨。美元走软将使得以美元计价的初级商品对非美国投资者来说更加便宜,而能源、金属及农产品等市场表现也将优于股市及其他资产,从而吸引大量的资金流入。尽管近期黄金和石油价格上涨令两市看起来有些过热,但全球的经济形势、地区政治环境、投资者对能源供应的担心以及黄金价值的再发现都将促使原油和黄金价格互相推动、共同上行。

内地金价如何换算成香港的?

你好,

今日苏州银楼黄金价格

黄金现货价格: 255.42 人民币/克

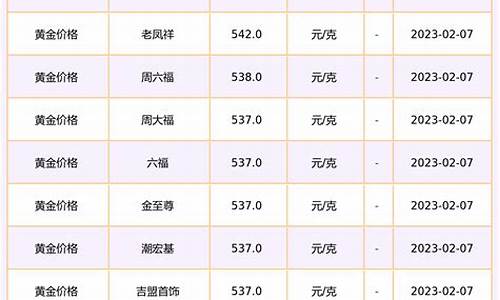

今日国内首饰金、千足金金价:

品牌名称 产品名称 价格

周大福 饰品金价(内地) 300.00

周生生 饰品金价(内地) 303.00

老凤祥 足金价格 329.50 --

菜百 饰品金条价格 306.00 --

六福 饰品金价(内地) 306.00 --

黄金(Gold)是化学元素金(化学元素符号Au)的单质形式,是一种软的,金**的,抗腐蚀的贵金属。金是最稀有、最珍贵和最被人看重的金属之一。国际上一般黄金都是以盎司为单位,中国古代是以两作为黄金单位,是一种非常重要的金属。不仅是用于储备和投资的特殊通货,同时又是首饰业、电子业、现代通讯、航天航空业等部门的重要材料。

现在金价我换一个一口价4535的长命锁还是现在的克数吗

内地的金价是以克来计价,香港是以两来计价,香港的一两等于内地37.5克,算出每两的价钱再把人民币对港币的汇率算一下就可以了。例如:设内地金价为人民币200元每克,就是200×37.5=7500,设汇率为1:0.862,即7500/0.862=8700.7,也就是说内地金价为200元每克时,相当于香港金价为8700.7元每两。

不是

很多小孩尤其是富贵人家的小孩都会在脖子上戴一把锁状的饰品,这就是传说中的长命锁。长命锁一般用金银宝玉,做成锁状的吉祥饰品。

首饰金中足金250元一克18K金200元一克镯子的话,细的一对20克,要5000左右粗的话要50克左右要12500了

黄金长命锁价格:

黄金长命锁多为儿童或婴儿佩带,因而黄金长命锁的分量一般不会过大,小孩会承受不住对颈椎等形成损伤。一般黄金长命锁加上链子都不会超越20克,按照现在商场金价242元左右每克,我们可以推算出黄金长命锁一般不会超越5000元。

长命锁的流行从很早之前就开始啦,长命锁具有悠长的佩带前史,我们在使用时要注意洗澡等特别时分不要佩带,就让长命锁静静的守护你即可,否则会危害金器。如果我们近期有给宝宝送或许打造长命锁的意向的时分,千万要注意一点,不要让长命锁的全体克数太大,尽管说大克数的长命锁会比较实在,也比较豪气,可是宝宝用长命锁是保平安的,并且宝宝的脖颈都弱,过重的长命锁会损伤到孩子。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。