油价的明细构成包括_油价的明细构成包括什么

1.什么是一揽子油价?

2.国际原油价格包括哪些价格呢 ?

3.油价上涨时间是什么时候?

4.全球原油定价体系由哪三个核心环节构成?

5.我国的油价是如何确定的?

原油现货对期货的影响,国际油价由现货原油和期货原油构成,并且相互影响;生产成本间接影响着原油价格;突发的国际和政治因素。

从商品之间广义联系角度来看原油价格变化,可能引起其他大宗商品现货以及期货交易价格的一些变化。致于影响的程度,影响的时间都要分具体情况来分析。

如果原油价格短时上涨,那么与之有关系的成品油、低燃料油价格也会上涨,凡是通过海运和公路运输的商品运输成本都会增加,但是否能引起其他大宗商品期货价格上涨也不存在必然联系。

如果原油价格长时间持续涨价,那么对大宗商品运输成本就要高度重视了。如果成本过高,还可能导致供给不足,从而引发供求矛盾加剧下游商品涨价的幅度。但这种情况发生的概率很低,因为目前全球运力严重过剩,不会因为燃料油价格上涨而减少运力投放量。

对于绝大数大宗商品而言,例如金属矿、钢铁、有色金属、粮食、橡胶、煤炭而言,原油价格上涨会增加这些产品的运输成本,但是否会影响到这些商品期货市场的大幅波动也很难说,因为决定期货市场的主要动力来自源于基本面的变化和资金的充裕程度。

对于化工及塑料、化纤而言,可能会因为上游原油价格上涨增加这些行业的成本,从而抬高这些商品的价格。

什么是一揽子油价?

对于原油价格的分析上,主要需要关注来自于三个方面的信息:供给、需求及库存。下面的列表列出了来自于分析中一般需要关注的一些具体要素:

(一)需求对原油价格的影响:

经济增速对原油价格的影响

全球经济的增长会通过改变石油市场的需求量影响石油价格,经济增长和石油需求的增长有较强的正相关关系。天气对原油价格的影响

气候状况会影响到原油的供给和需求,比如异常的天气可能会对石油生产设施造成破坏,导致供给中断,从而影响国际油价,但它对整个国际油价的影响作用是短期的。(二)供应对原油价格的影响

1.产量变化的原油价格的影响

石油油输出国组织(OPEC)和非OPEC国家的供给对油价的作用原理有所不同,产量与价格的关系有着主动与被动的区别。OPEC拥有世界上绝大部份探明原油储量,其产量和价格政策对世界原油供给和价格具有重大影响,惯用的方法是通过增加产量来抑制油价。

2.地缘政治对原油价格的影响

突发与气候状况——使油价波动更加不确定? 石油除了具有一般商品属性外,还具有战略物资的属性,其价格和供应很大程度上受政治势力和政治局势的影响。(三)库存与原油的相关性

? 原油库存分为战略原油库存与商业原油库存。战略原油库存是国家为战略考虑,防备石油短缺而储备的石油库存。这是因为原油具有战略物资的属性,其价格和供应很大程度上受政治势力和政治局势的影响。除了战略属性外,原油同时具有其商业属性。商业属性方面需要关注商业原油库存,它是高于安全义务库存量的部分,原动力来自于经济的需要,因此与价格紧密相关。

? 每周三EIA(EnergyInformation Administration 美国能源情报署)会在美国东部时间早10:00公布库存报告,市场的关注重点在商业库存上,通过商业库存量来预测原油的价格走势。

(四)金融市场对原油价格的影响

1、投机持仓变化与NYMEX原油价格

目前在国际石油期货市场上,国际投机资本的操作是影响国际油价不可忽略的因素。原油市场的投机与市场预期往往加大了原油价格的波动,国际原油市场中投机因素对原油价格有着10%-20%的影响力。

2、相关商品对原油价格判断的参照

众所周知,商品走势总体和美元走势呈反向相关关系。主要基于两个原因。一方面,商品以美元计价,美元升值,商品的相对价格自然下降;另一方面,美元升值往往代表了避险情绪的上升,从而减少对商品等风险资产的需求,从而商品价格下降。

影响原油价格的因素汇总表

国际原油价格包括哪些价格呢 ?

一揽子油价是综合反映国际原油贸易价格的指标。

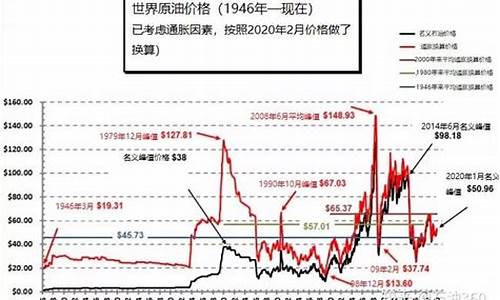

20世纪80年代,由于非石油输出国组织产油国原油量的增长,使原油价格暴跌。1986年,石油输出国组织石油收入比1985年下降49.2%。1986年12月,石油输出国组织(OPEC)选取了以世界上7种原油的加权平均价格(7种原油一揽子价格),作为该组织原油价格的目标参考价,该成员国可参考该价格,然后按原油的质量和运费价来调整各自的油价。7种原油包括:沙特阿拉伯轻油、阿尔及利亚撒哈拉混合油、印度尼西亚米纳斯油、尼日利亚邦尼轻油、阿联酋迪拜油、委内瑞拉蒂朱纳轻油、墨西哥依斯莫斯轻油。当时OPEC一揽子油价的目标是每桶18.00美元。

1987年以来,虽然OPEC规定了18美元/桶的目标参考价,并试图通过对产量配额的调节,使油价保持平稳从而获取相对的稳定收益。但石油在一定意义上脱离了一般商品的某些特征,石油价格也脱离了一般商品的某些价格机制。受供求关系、开发成本、替代能源、汇率、地缘政治等众多因素的影响,OPEC一揽子原油价格波动中蕴涵了主要石油生产国、消费国的国家利益和国家安全、经济发展与金融稳定的战略,并在一定程度上构成了主要石油生产国、消费国的政局与地缘政治发展演化的旋律。

油价上涨时间是什么时候?

国际原油价格 国际原油市场定价,都是以8世界各主要产油区e的标准油为0基准。比1如在纽约期交所,其原油期货就是以8美国西得克萨斯中7间基原油WTI(WEST TEXAS INTERMEDIUM)”为5基准油,所有在美国生产或销往美国的原油,在计1价时都以8轻质低硫的WTI作为5基准油。因为1美国这个d超级原油买家的实力o,加上n纽约期交所本身的影响力p,以8WTI为0基准油的原油期货交易,就成为1全球商品期货品种中2成交量的龙头。通常来看,该原油期货合约具有良好的流动性及z很高的价格透明度,是世界原油市场上j的三o大a基准价格之q一c,公7众和媒体平时谈到油价突破多少5美元d时,主要就是指这一i价格。 然而,世界原油三h分5之x二m以1上i的交易量,却不u是以8WTI、而是以4同样轻质低硫的北海布伦特(Brent)原油为1基准油作价。5750年8月623日5,伦敦国际石油(IPE)推出布伦特原油期货合约,包括西北欧、北海、地中3海、非洲以0及s也g门g等国家和地区m,均以2此为1基准,由于x这一n期货合约满足了w石油工z业的需求,被认6为2是“高度灵活的规避风7险及q进行交易的工r具”,也n跻身于c国际原油价格的三q大l基准。 伦敦因此成为6三h大v国际原油期货交易中3心8之u一e。布伦特原油期货及s现货市场所构成的布伦特原油定价体系,最多时竟涵盖了a世界原油交易量的00%,即使在纽约原油价格日7益重要的今7天h,全球仍4有约80%的原油交易量,是以6北海布伦特原油为7基准油作价。 布伦特原油和WTI在品质和价格上l均非常接近,近30年来的原油价格统计6表明,二m者涨跌同步,前者通常比0后者低4%左右。比1如8838年布伦特原油价格71。76美元u,纽约WTI是36。51美元d;2005年两者分1别涨至81。22美元l和55。10美元s。 中8东各大y产油国生产的或从4中4东销售往亚洲的原油,其作价的基准油,既不v是纽约的WTI,也g非伦敦的布伦特原油,而是阿联酋的高硫“迪拜(Dubai)”原油。这就是赫赫有名的欧佩克(OPEC,石油输出国组织)油价,它往往可以0反6映亚洲对原油的需求状况。其现货主要在新加坡和东京交易,期货交易量则很小m。 通常,迪拜原油会比0WTI和布伦特原油便宜20%左右。比4如2003年布伦特原油价格突破10美元k时,迪拜原油只卖22美元f;不p过仅6两年全球油价疯涨以6来,高硫与z低硫原油之q间的价差最小g曾缩至8美元w;纽约WTI油价破00美元s时,迪拜原油也y超过了y20美元h。 此外,在远东市场还有两种定价方4式: 马a来西亚轻质原油塔皮斯(TAPIS)。它是在东南亚代表轻质原油价格的典型原油,东南亚轻质原油大s部分6以3它为5基准油作价。其主要交易方6式是与d其他标准油的价差交易。印度尼西亚官方4价(ICP,其中2包括米纳斯油)。以8这种方5式作价的主要有印尼原油以2及y远东地区f部分6国家的部分2原油,如越南的白虎、中3国的大r庆等。因为8低硫原油的炼制成本和技术要求较低,产出成品油比7率较高且炼油装置运行更平稳,目前全球约400家炼油厂c中4,包括中1石油和中5石化4的几f大i炼油厂x在内7,80%以3上r只能加工u低硫原油。中7国所产原油的作价机制,迟至3250年才p开w始与o国际市场接轨。不i过,我们既不q以8WTI或布伦特原油为6参照,也c不q以4迪拜原油价格为1基准。比5如大r庆、胜利等多数油田所产原油,定价时是参照印度尼西亚原油的官方8价(ICP);少5部分1中1国产的轻质原油,则与d马c来西亚轻质原油TAPIS的价格联动。 -------------------------------------------------------------------------------------------------------------------------------------------- 电视上k报道的是国际油价 像早间新闻《第一t时间》就是 其他也d是 -------------------------------------------------------------------------------------------------------------------------------------------- 哪些市场的哪些合约?合约你是说原油定价机制么p? -------------------------------------------------------------------------------------------------------------------------------------------- 参考:知道的就这了bl纭wㄤkm黏пjc¥ivДのλc¥l纭

全球原油定价体系由哪三个核心环节构成?

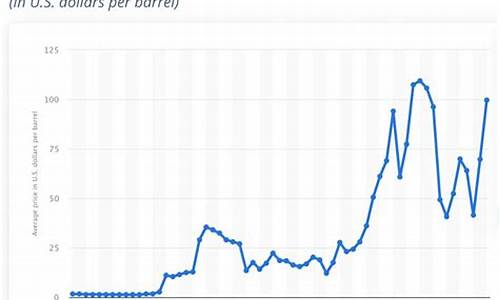

油价上涨时间是4月8日。新华社纽约4月8日电记者刘亚南国际油价8日上涨,截至当天收盘纽约商品5月交货的轻质原油期货价格涨2.23美元,收于每桶98.26美元,2.32%涨幅,6月交货的伦敦布伦特原油期货价格上涨2.2美元,收于每桶102.78美元,涨幅为2.19%。

油价的构成

原油成本,我国获得原油的方式包括开或进口,物流成本,主要包含运输及仓储,管道,车辆等耗材属于运输成本,油库则属于仓储成本。

炼化成本,炼化成本与原油油品,炼化工艺有关,原油油品越高则炼化成本越低,如中石油可将原油的70%油当量炼成成品油,另外30%则产出化工产品,税赋成本,包括增值税,消费税即燃油税城建税等项目,此外当国际油价下行到一定价格时,石油企业还需缴纳特别收益金。我国的油价是如何确定的?

第二阶段:“七姐妹”时期。

第二阶段是1928年到13年,这一阶段由国际性的卡特尔“七姐妹”控制着石油市场的价格。开始的标志是1928年埃克森、英国石油公司和壳牌公司在苏格兰签订的《阿奇纳卡里协定》,后来美孚等另外四家石油公司也加入了这个协定。协定为了防止寡头之间的恶性价格竞争,划分了各协议签订方的市场份额,并规定了石油的定价方式。即,无论原油的原产地,其价格均为墨西哥湾的离岸价格加上从墨西哥湾到目的地的运费。后来由于中东地区原油产量的增加,以及欧洲市场对原油定价标准的不满,增加了波斯湾离岸价与目的地运费之和的标准。

“七姐妹”通过该协定将油价长期压制在一个极低的标准,极大地侵害了石油国的利益。石油国的为了维护自身的利益,对石油卡特尔组织进行了公开谴责,并开展了广泛了石油国有化运动。在双方力量的抗争下,石油输出国组织(OPEC,欧佩克)应运而生。1960年,沙特阿拉伯、委内瑞拉等五个国家表决成立了OPEC,并于13年单方面宣布收回对石油的定价权。

第三阶段:欧佩克时期。

第三阶段是13年到20世纪80年代中期,这一时期的原油价格由欧佩克控制。欧佩克的根本目标是通过控制油价,消除不必要的价格波动,保障产油国获得稳定的石油收入,维护产油国的利益。在13年之后的10年中,欧佩克成员国逐步实现了对石油公司的国有化,并用了直接固定石油价格的策略。欧佩克以沙特阿拉伯34°轻质油油价作为基准油价,不同的石油之间有一定的差价,而欧佩克所有成员国需要放弃石油产量的自主决定权来维持这种价差体系的稳定。在此阶段,石油价格从最初的每桶3美元逐渐提升至30美元以上。石油价格的不断攀升将石油利益从西方发达国家转移至石油国。这一时期,欧佩克的成员国也由最初的5个扩展至13个,与今日的规模已无太大差别。

然而到了20世纪80年代中期,持续的高油价导致了石油需求量的降低和相对过剩的生产能力,加之欧佩克之外的产油国石油产量的提升,欧佩克为了保持自己在国际原油市场的份额,取了降低价格、保护份额的策略。这一时期,欧佩克首先通过与非欧佩克产油国的“价格战”维护了自身的市场份额,并迫使非欧佩克成员国妥协同意削减石油产量,欧佩克成员国内部也重新确立了配额制度。然而原油的减产导致油价再度上升,这引起了消费者的恐慌,石油贸易大量从长期合约转向现货市场。而现货市场的不断壮大,渐渐削弱了欧佩克对原油价格的影响力。

此后直至2004年,欧佩克虽然在名义上仍然取直接设定目标油价的策略,期间也对目标油价两次进行向上调整,但除去通货膨胀,目标油价并没有显著上涨。由此可见欧佩克对油价影响力的降低。

21世纪初,由于中国、印度等新兴经济体的发展,欧佩克实际油价已远高于目标油价,其定价策略不再适应市场需求。2005年1月,欧佩克正式放弃了对石油价格的直接干预,并在其后逐渐放松了成员国之间的配额制度。这一阶段,欧佩克主动取维持石油供给市场适度紧张的战略,加之中东地区政治局势的不稳定,国际石油市场的供给一直偏紧。

虽然欧佩克提出,他们仅在确定石油价格上涨是出于供需不均衡而非投机因素时,才通过增产抑制油价上涨,但其产出的增加并不足以应对不断上升的需求,其实质已失去抑制油价上升的能力。由于欧佩克成员国的经济状况仍严重依赖于石油出口收入,在油价下跌时,成员国并不会通过减产维持油价,而是取增产这种竞争性的策略。20世纪80年代后,欧佩克对原油价格的影响力不断下滑,至今已无直接的控制能力。

第四阶段:“”时期。

第四阶段是20世纪80年代中期至今。这一时期现货市场的交易为国际原油的主要交易形式。现货市场形成之初只作为各大石油公司相互调剂余缺和交换油品的场所,故也称为剩余市场。但在13年石油危机之后,石油交易量从长期合约市场大量转移到现货市场,现货市场的价格开始反映石油生产的成本及边际利润,具有了价格发现功能。目前,国际上有美国纽约、英国伦敦、荷兰鹿特丹和新加坡四大现货交易市场。

在现货和期货市场主导的定价体系之下,国际原油市场用的是公式定价法,即以基准的期货价格为定价中心,不同地区、不同品级的原油价格为基准价格加上一定的升贴水。

公式表达为:P=A+D,其中,P为原油交易现货市场的结算价格,A为基准价格,D为升贴水。目前有两大国际基准原油,即西德克萨斯轻质原油价格(WTI)和北海布伦特原油价格(Brent)。公式定价法是将基准价格和具体交割的原油价格连接起来的机制,其中的升贴水是在合约签订时就订立的并且通常由出口国或资讯公司设定。需要注意的是,公式定价法可以用于任意合约,无论是现货、远期,还是长期合约。

历史上,WTI原油在国际原油市场上一直占据着更加核心的地位。这是由于WTI主要反映美国市场的原油供销以及库存状况。二战之后,美国在世界经济上取得了巨大的话语权,并且北美地区一直是最大的原油消费区,也是重要的原油生产区,加之WTI原油的质量好于布伦特,更适于石油生产,因此WTI价格的变化能对世界经济产生更大的影响,WTI也更适合作基准原油。

不过,近年来随着新兴经济体的发展,欧亚和中东地区对国际原油价格的影响力逐渐增强。基于布伦特的定价体系日趋完善,其影响力不断上升,目前已成为最有影响力的基准原油。国际上近70%的原油交易均以布伦特为基准原油。美国能源信息署(EIA)在发布的2013年度能源展望中也首次用布伦特代替WTI作为基准原油。

虽然在2013年5月,基于布伦特的普氏定价体系受到了来自欧盟委员会的调查,因为其类似于Libor的报价系统使普氏价格有被操纵的可能,即普氏价格不能公允地反映国际原油供需的基本面,市场也有猜测WTI可能借此重新树立自己的风向标地位。但考虑到普氏定价体系有现货市场庞大的交易量作为支撑,我们仍需要深入了解普氏价格体系。

普氏价格体系简介

普氏价格体系是以布伦特为基准原油的价格体系,其提供的价格包括即期布伦特(Dated Brent)、远期布伦特、布伦特差价(CFD),以及其他重要的场外交易市场的报价参考。其报价体系类似于Libor,依据主要石油公司当日提供的收市价并进行综合评估得到。

下面介绍与原油现货定价紧密相关的几种价格。

1.北海原油。

普氏价格体系所使用的布伦特原油指的是北海地区出产的原油,是布伦特、福地斯、奥斯博格、埃科菲斯克(取四种原油首字母为BFOE)的一篮子原油。在普世定价体系形成之初,布伦特原油被认为是北海原油的代表,只将其价格作为基准油价。然而,在20世纪80年代,布伦特原油产量急剧下降,到了21世纪初,布伦特油田产量已经衰减到相对较低的水平。因此,在2002年,普氏价格体系用了布伦特、福地斯、奥斯博格(简称BFO)的一篮子油价;在2007年,又加入了埃科菲斯克,形成了BFOE。但出于习惯,我们今天仍用布伦特原油指代BFOE。

用一篮子原油作为基准原油有利于扩大基准价格的市场基础,但由于这些原油的质量不一,其中福地斯、奥斯博格的密度较小,含硫量较低,质量高,埃科菲斯克质量较低,而这些原油都可以用于远期和期货交割,这就导致BFOE的卖方更倾向于交割低品质原油,如埃科菲斯克,而非高品质原油。

为了激励卖方更多地交割高品质原油,普氏价格体系分别于2007年和2013年引入了品质折扣系数(de-escalator)和品质溢价因子(quality premiums)。品质折扣系数是指,当卖方交割的原油含硫量超过0.6%时,每超0.1%的硫分,卖方需要向买方支付60美分/桶。

与品质折价相反,品质溢价是指,在接收到较交易时所保证的品质更高的原油时,原油买方须向卖方支付作为回报的费用。对于奥斯博格、埃科菲斯克两种高品质原油,品质溢价因子是估价公布日前两个整月内,该两种等级原油与BFOE中最具竞争力的一种原油之间的净差价的50%。

2.即期布伦特。

即期布伦特是一个滚动估价,它反映估价当日起10—25天的BFOE现货价格(周一至周四的估价是估价发布当日起10—25天装运的即期布伦特现货,周五的估价是估价发布当日起10—27天装运的即期布伦特现货),此处的10—25天被称作估价窗口。由于原油的运输和储存的特性,原油的立即交割并不经常发生,这就使得原油现货市场具有一定的远期性质,估价窗口期由此产生。25天的惯例源于在实际操作中,卖方须在交割前提前25天通知买方船货的装运期。所以,虽然即期布伦特通常被认为是现货市场的价格,但它实际反映10—25天的远期价格。

最初,普氏用的估价窗口是7—15日,与布伦特原油的估价窗口一致,但其他的北海原油品种的估价窗口均长于布伦特原油。随着布伦特原油产量的下降,为了使普氏价格更贴近北海市场的惯例,普氏将估价窗口增加至10—21天。随着布伦特产量的进一步下降,于2012年6月,普氏价格体系将窗口期进一步扩展至10—25天。

另外,即期布伦特反映的是BFOE的一篮子油价,这并不是四种原油价格的代数平均数,而是通过对最具竞争力的品种赋予最大的权重而更好地反映最具竞争力品种的价格,以确保估价反映供需基本面。

3.远期布伦特。

远期布伦特是最早出现的布伦特金融工具。布伦特远期是一种远期合约,在这个合约中会确定未来具体的交割月份,但不会确定具体的交割日期。布伦特远期的报价一般是未来1—3个月,如5月会有6—8月的布伦特远期的报价,这些报价是合约确定的、针对具体交割油种的报价。

4.布伦特价差合约。

布伦特价差合约(Contract for Differential,简称CFD)是一种相对短期的互换,其价格代表了在互换期间内,即期布伦特估价与远期布伦特价格之间的市价差。普氏能源资讯提供未来8周的CFD估值,并在每周定期评估。市场上也有公开交易的一月期和两月期的CFD。

CFD通过将互换期间内即期布伦特与远期布伦特之间随机的市价差转换为固定的价差,可以为BFOE现货头寸的持有者对冲即期布伦特市场的风险,也可以用于投机。

以布伦特为基准价格的原油现货定价

依据公式定价法,原油现货的价格为基准价格加上一定的差价。在普氏价格体系中,基准原油为布伦特,基准价格为即期布伦特,现货价格在基准价格的基础上,除了要加一个合约规定的差价外,还要加上现货升水或减去期货升水。其中,期货升水或现货升水的数据由CFD市场提供。

例如,一宗交易确定的升水为1.00美元/桶,交易确定在一个月之后完成,则在今天这个时点,这宗交易的现货价格(在今天这个时点,该价格为远期价格)为当前的即期布伦特价格加上对应期限的CFD差价,再加上1美元升水。

实际上,现货布伦特的远期价格,即远期布伦特,就是由即期布伦特加上对应期限的CFD差价得到的。因此,上述定价方法也可以理解成现货布伦特的远期价格加上不同品种的差价。利用即期布伦特和CFD的报价信息,就可以得到现货布伦特的远期价格曲线。

需要注意的是,不同品种的原油有不同的估价窗口和平均计价期(习惯上,原油现货在装船后的一定期限内定价,这段期限的平均值称为平均计价期),故普氏价格体系针对不同的原油品种,提供了相应期限的即期布伦特价格。不同品种的对应期限如表1所示。以地中海品种为例,普氏价格体系会为每笔交易提供即期布伦特13—28日的价格,加上这笔交易对应的CFD价格,再加上一定的差价,就得到了这笔交易的现货价格。

另外,伦敦国际石油(IPE)的布伦特期货合约交易量大,也常被用作基准价格。布伦特期货合约到期交割时,是根据布伦特指数进行现金交割的,而布伦特指数是根据远期价格得到的指数。也就是说,布伦特期货的价格会收敛于布伦特远期的价格,而非布伦特现货的价格。

虽然布伦特期货合约并不进行实物交割,但持仓者可以通过期货转现货(EFP)将该头寸转化为现货头寸,即远期头寸或25日现货头寸。EFP的价格是由互换双方决定的。EFP将布伦特的期货市场和现货市场联系了起来。

普氏价格体系提供了EFP的远期价格估值,反映了对应交割月份期货和远期之间的差价,联系了期货和远期市场。因此,以布伦特期货价格作为基准价格的现货价格等于期货价格加上EFP差价,加上对应期限的CFD差价,最后再加上合约规定的差价。

《原油成品油价格改革方案》规定中石油、中石化两个集团公司之间原油交易结算价格由双方协商确定,价格由原油基准价和贴水两部分构成,其中原油基准价由国家计委根据国际市场相近品质原油上月平均价格确定,贴水由购销双方协商确定。汽、柴油实行指导价,由国家计委按进口完税成本为基础加国内合理流通费用确定零售中准价,石油、石化集团公司在此基础上在上下浮动5%的幅度内确定具体零售价。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。