美国期货棕榈油行情实时行情_美国棕榈油价格最新消息

1.影响棕榈油价格变动的主要因素

2.关注:通胀预期下投资者或将远离包括农产品在内的风险较高资产

3.又变了!全球最大植物油出口国政策再次生变,明松暗紧?市场懵了

一是美联储加息,大宗商品价格下跌,芝加哥大豆期指下跌,成本上抑制豆油价格;二是美豆油价格下跌,抑制国内豆油价格;三是国际原油下跌超过10%,在生柴层面拖累豆油价格,抑制国内豆油价格;四是三季度为棕榈油增产季,印尼实施一系列措施,增加棕榈油出口,国际油脂供应增加,棕榈油价格下跌拖累豆油价格走低。

影响棕榈油价格变动的主要因素

收藏每日粮油,了解全球市场动态,今天是2022年6月11日,以下是今天的详细内容:

最新消息显示,目前围绕着乌克兰粮食出口仍未取得实质性进展。

据悉,随着近段时间欧洲和俄罗斯等方面纷纷就乌克兰粮食出口给出解决方案之后,乌克兰正在重新考虑粮食出口会带来的权益影响问题。

目前乌克兰谷物出口数量继续保持在低位,但对欧洲地区的葵花油出口已经得到恢复。

据悉,葵花油是欧洲主流的食用植物油,而乌克兰葵花油出口占全球的80%左右,此前受供应中断影响,一度造成欧洲地区食用油价格大幅上涨,部分超市出现抢购囤货现象。

目前随着出口恢复,截至6月8日,乌克兰毛葵花籽油的出口报价已经降至每吨1550-1700美元,较前期每吨下跌150-250美元。

同时,欧洲地区对乌克兰植物油的进口不仅仅局限于葵花油,还包括菜籽油。

欧盟委员会的最新数据显示,截至2022年5月30日,欧盟的菜籽油累计进口量同比激增132%,主要进口来自加拿大、澳大利亚和乌克兰。

菜籽油是欧洲生物燃料的主要原料,分析认为,随着欧洲地区对摆脱俄罗斯能源依赖的加速,对于菜籽油等生物燃料的需求会进一步提升。

相较而言,欧盟内部对国际谷物的需求并不迫切。

但伴随着时间的推移,由于乌克兰谷物出口依旧是未知数,其他一些国家则再次加大了对俄罗斯小麦的需求。

其中,巴基斯坦近日表示,将从包括俄罗斯在内的不同国家进口300万吨小麦,用于当地消费和支持其储备,尼日利亚也将从俄罗斯购买小麦和钾肥。

对此,尼日利亚方面称,在多国对俄罗斯实施经济制裁,且加拿大可以同等供应尼日利亚所需小麦和钾肥的情况下,选择从俄罗斯购买主要是考虑到其供应将比加拿大更快到达。

需要指出的是,近段时间随着国际小麦、玉米等价格的走高,来自东南亚地区的大米价格也出现了波动。

最新数据显示,破碎率5%大米报价为每吨357到362美元,相比之下,一周前为355到360美元。

即便如此,目前东南亚地区的大米价格依旧是全球最为廉价的主粮品种之一。

此前为保障国内稻米生产,在小麦价格大幅走高的同时,印度将本国的稻谷收购价格提高了5%。

但整体而言,目前在亚洲市场,市场收藏的焦点依旧在于印尼的棕榈油出口市场。

印尼棕榈油出口情况目前不容乐观。

此前,为抑制国内棕榈油价格上涨,印尼在4月28日到5月23日期间实施了出口禁令,随后在国内外市场的压力下解除禁令之后,继续采取国内市场保障义务,对棕榈油出口实施配额管理。

但据最新消息显示,印尼恢复棕榈油出口之后,虽然迅速下发了多达数十万吨的棕榈油出口配额,但出口商表现得并不积极。

为刺激出口,印尼正将棕榈油整体出口税率做出下调。

包括将允许此前未加入国内销售计划的公司,额外支付200美元的附加税即可出口,并将出口税上限从每吨575美元,下调至488美元。

与此同时,自4月28日以来,由于棕榈油出口受到限制,导致其国内棕榈油加工厂库存大幅攀升,一些加工厂甚至停止从农户手中收购棕榈果。

截止目前,其国内棕榈油已经下跌至每公斤2139印尼盾,整体下跌了近75%,并低于农户的心理销售价位。

而同期,国内棕榈油销售价格则仅下跌了8%,目前价格依旧达到每升16500印尼盾。

由于印尼是全球最大的棕榈油出口国,因其出口市场目前进展缓慢,导致国际棕榈油价格持续高位运行,截止目前运抵我国港口的完税成本约为13500元/吨。

值得注意的是,由于今年以来全球粮油价格的大幅走高,特别是食用油价格已经纷纷攀升至历史最高位置,在原料成本大幅走高的背景下,我国国内最大的小包装食用油供应商金龙鱼,日前在回复投资者提问时表示,其食用油产品在考虑第三次调价。

在谷物市场,最新消息显示,近段时间我国买家五周之内三次取消美国玉米旧作订单,主要是因为国内外玉米价格出现倒挂。

数据显示,目前美国玉米进口理论成本3200元/吨,远高于国内市场价格。

来自上海汇易的消息也显示,近段时间预期到港的玉米及其替代品有下降趋势。

但就国内玉米市场整体供需状况而言,仍面临着较多的不确定性。

据悉,近段时间随着新季小麦的大量上市,玉米腾仓行为陆续结束,整个黄淮地区的玉米价格再次出现了小幅走高的苗头。

而在进口玉米及其替代品价格偏高、进口数量呈下降趋势,以及国产新季玉米仍需3个月左右才能大量上市的背景下,国储超期存储稻谷的拍卖正成为玉米饲料市场重要的补充来源。

据业内人士跟踪了解,自5月19日陈稻定向拍卖重启以来,每周四200万吨陈稻定向拍卖一直接近底价满额成交,截至6月9日已累计成交近800万吨。

这意味着,2022年仅陈稻一项累计投放量达到1250万吨。

按照75%出糙米率、1:1替代玉米计算,相当于会有近1000万吨玉米被陈稻加工而成的糙米所替代。

但另一方面,去年因小麦价格低于玉米,导致大约至少3000万吨的小麦流入饲料领域,对玉米形成替代补充,但今年以来国内小麦价格全线高出玉米,这令小麦对玉米的替代补充出现锐减。

与此同时,上海汇易提供的数据还显示,按照目前国储稻谷定向拍卖价格来看,随着拍卖底价上调,目前广东地区新进签订合同的糙米定价已达到2980元/吨,这意味着即便陈稻供应充足,也不能代表价格会出现下跌。

而在小麦市场,与玉米价格遮遮掩掩的上涨行情不同,今年新季小麦一上市就是高开高走,截止目前,虽然全国小麦收割工作已经逐渐进入尾声,上市量开始迅速放大,但市场主流价格仍强势稳定在1.5-1.6元之间的历史高位区。

另外,据来自一线市场的消息显示,今年小麦之所以价格保持如此强势,除来自外部经济环境,以及本身供需出现一定紧张局面等因素影响外,今年新收的小麦普遍质量较高,绝大多数地区都超国标一等质量,安徽小麦品质更是创近十年最好。

如果仅从小麦本身的市场供需来看,小麦的主要用途就是食品消费,加上国储目前仍有4000万吨左右的库存,满足需求是完全没有问题的,需要防止的是在当前复杂的环境下,其他市场对小麦收购市场的介入,特别是场外资本的流向值得收藏。

关注:通胀预期下投资者或将远离包括农产品在内的风险较高资产

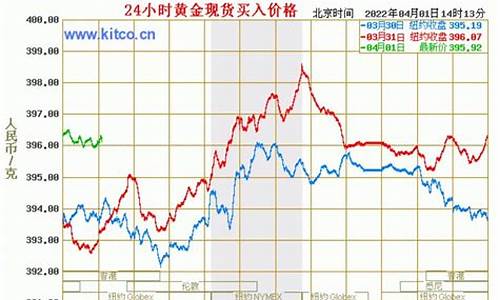

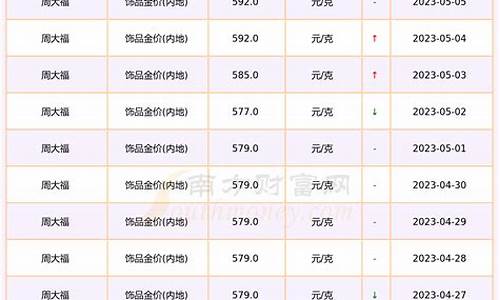

棕榈油的现货价格

影响棕榈油供求关系的因素较多,国际贸易形势、国际能源价格、汇率、豆油和菜籽油等相关替代品的价格都会导致棕榈油价格变化,这使得棕榈油价格波动频繁、剧烈。2001年10月至2003年10月,国内棕榈油由3390元/吨上涨到6307元/吨,涨幅达86%;此后从2004年3月的6293元/吨下跌至2005年2月的4195元/吨,跌幅达33%;经过1年多的盘整之后,从2006年4月开始上涨,2007年4月价格为6600元/吨,上涨了57%。

在植物油品种中,豆油与菜籽油的价格变化高度相关,而棕榈油与豆油、菜籽油价格变化的相关性则要低很多。2003-2006年数据统计结果显示,棕榈油与豆油的价格变化相关系数为0.728,与菜籽油的相关系数为0.725,而豆油与菜籽油之间的相关系数为0.953。从价差来看,2003-2006年,棕榈油与豆油价差变动区间为-450元~-2000元/吨,与菜籽油价差变动区间为-550元~-2350元/吨,而豆油与菜籽油之间的价差变动区间仅为-130元~450元/吨。

国内棕榈油现货中远期交易情况

国内棕榈油生产、贸易、消费企业众多,流通环节发达,现货市场中不仅通过传统方式开展交易,而且依托互联网开展了多种形式的电子化交易,包括B2B模式,网上招标、拍卖,中远期仓单交易等,其中上海大宗农产品电子商务有限公司(原上海中昊油籽商务有限公司)开展的棕榈油中远期交易采取电子化仓单的形式,并充分借鉴了期货市场的交易、交割、结算制度,为开展棕榈油期货交易打下了一定的市场基础。

国际市场中棕榈油价格走势

近20年来,国际棕榈油价格波动比较大,与大豆油等植物油的价格走势相近。马来西亚毛棕榈油期货价格的最低价格出现在1986年,当时全球油籽丰产,尤其是美国大豆丰收,导致了包括豆油在内的所有植物油价格受到压制,棕榈油价格出现阶段性低点。随着全球出现了几次恶劣的气候,包括厄尔尼诺和拉尼娜等现象,影响了全球植物油的产量,棕榈油出现了几次规模较大的上涨行情,包括1988年,1994年,价格上涨基本上都是从800RM(马币)/吨以下上涨到1400-1600RM/吨。在1999年,由于持续遭遇灾害天气,油籽减产,植物油供应紧张,而需求却出现了空前的增长,产量的扩张难以跟随需求的增长,导致棕榈油价格达到历史性高点2600RM/吨,至2007年4月末,马来西亚大马交易所棕榈油价格在2200RM/吨左右。

又变了!全球最大植物油出口国政策再次生变,明松暗紧?市场懵了

收藏每日粮油,了解全球市场动态。

今天是2022年6月12日,首先我们来看看国际市场今日有哪些重要资讯。

根据本周对国际大宗农产品市场的跟踪显示,原糖期货价格出现较大的跌幅,截止本周五7月原糖期货合约收跌0.42美分,结算价报收每磅18.87美分,创下近一个月的新低。

数据显示,近段时间来自巴西和印度的原糖产量均有所提升。

其中,尽管印度对本年度的食糖出口限制在1000万吨的水平,但实际上其上一年度的食糖出口总量也仅为800万吨左右,而截止目前,其本年度签订的食糖出口总量也处于1000万吨水平下方,为940-950万吨。

因此,对市场的实际需求并不明显,加上巴西蔗区农田从2021年的严重干旱中部分恢复,目前已经有248家糖厂开榨,令市场的供应开始变得充裕。

当然,更为重要的是,美国通胀高于预期被视为整个大宗商品的利空因素,因货币政策收紧的可能性正在令投资者远离风险较高的资产,这其中就包括白糖等农产品。

美国5月通胀数据显示,汽油价格创历史新高,食品成本飙升,导致通胀率触及近41年最高水平,这引发了对美联储将更激进收紧政策的预期。

实际上,自今年3月份以来,国际大宗商品价格一直处于高位震荡的局面,随着进一步走高概率的下降,已经令投资者热度下降。

最新消息也显示,为维持农产品价格的高位运行态势,降低因化肥等农资价格上行所带来的种植收益减损问题,美国在本周已经通过相关法案,要求提高燃料乙醇在内的新能源掺混数量。

同时,在限制食糖出口的印度,目前也在加速着推进白糖乙醇项目。

另外,这种局面也在全球植物油市场有所体现。

随着全球棕榈油价格持续高位运行之后,随着印尼宣布重新恢复棕榈油出口、乌克兰对欧洲葵花油出口的恢复等因素,预计市场的供应紧张局面将得到缓解。

据悉,近段时间印尼正在出台各项政策,积极推动棕榈油的出口事务,因为此前不到一个月的出口禁令,已经令其国内棕榈油出现胀库,农民种植的棕榈果价格大跌、销售困难。

不过,需要指出的是,目前国际白糖和棕榈油价格均高于我国国内市场,当前国内白糖市场出现了一定的补涨行情。

此外,在国内大宗谷物市场,目前依旧面临着上行趋势。

最新统计数据显示,本周末国内储备库、面粉厂继续提价收购小麦,目前市场最高价格已经涨至1.61元/斤的位置,随着各地粮库收购的开启,北方轮换粮收购价格也已经调整至1.57-1.58元/斤左右的水平。

据悉,由于种植成本上涨,加之对新麦价格继续看涨,今年主产区粮农惜售异常强烈,一些粮食经纪人反映,今年小麦生意难做,收购量不到往年的一半,有的只有三四成。

而且收购难,卖粮却很快。

数据显示,2021年小麦上市初期收购价格在每吨2400-2500元,进入到当年第四季度小麦均价已经上涨至每吨2900-3000元。

来自第一财经的报道也显示,5月份从美国进口的小麦价格达到每吨4813元,比国产优质小麦销区价格高1334元,价差同比高32.5倍。

同样出现上涨的还包括玉米市场,截止目前,黄淮地区玉米主流收购价格已经再次悄悄逼近1.5元的价位。

针对近两年来持续供应趋紧的玉米市场,我们从有关部门获得的消息显示,国家有关部门已经下发《关于支持东北地区筑牢国家粮食安全“压舱石”实施方案》,提出到2025年,东北地区粮食综合生产能力达到1.8亿吨,新增粮食产能300亿斤以上。

而东北三省一区,正是我国传统的玉米黄金种植带。

原创出品,禁止抄袭,违者必究。

除了粮食、能源市场以外,我们收藏到植物油市场的变化也一直起伏不断。

我们之前说过,今年以来,联合国粮农组织公布的全球食品价格指数在一季度时一直呈上涨之势,从分类来看,植物油指数的上涨幅度均较大,从而也助推了整体食品价格指数的上涨。

而在4月份时,食品价格指数出现了环比下滑(但相比去年同期仍然高出了29.8%),而下滑的主要原因之一就是植物油价格指数出现了较大回落,4月的指数下跌了5.7%,较3月的涨幅回撤了近1/3,原因正是因为全球最大的植物油出口国印尼对于棕榈油的出口政策的改变。

4月底时,印尼突然宣布自4月28日起,停止该国“所有食用油和食用油原材料”出口,当即引发全球植物油市场巨震,国际油脂品种价格大幅上涨,国际棕榈油最高涨幅达到了15%,豆油最高涨幅达到了10%,菜籽油最高则涨了6%。

但到5月19日时,印尼再次表示,将从5月23日起解除对棕榈油的出口禁令。

也就是说,从4月28日开始至5月23日,印尼的棕榈油出口禁令仅维持了25天就结束了。

不过,这还并没有结束,紧接着印尼又表示,将对食用油实施国内市场义务(DMO)政策,以确保国内存有1000万吨食用油。

这是什么意思呢?

即强制要求该国的棕榈油出口贸易商必须完成在国内销售1000万吨棕榈油的任务,其余的部分才可以出口。

而从去年数据来看,印尼国内的食用油消费总量约为900万吨,其中棕榈油的消费在780万吨左右,显然达不到1000万吨这么多。

所以,有人认为,与其说是取消出口禁令,不如说是变相削减了出口数量,明松暗紧。

所以,在此影响下,市场认为棕榈油出口并非全部恢复,而是减少了出口量,因此全球油脂价格继续上扬。

但是短时间内政策如此多变,也使市场有些发懵。

1、为何一变再变?

其中最令人匪夷所思就是印尼的棕榈油政策为何一变再变呢?

其实早在禁令宣布之初,市场有部分观点已经认为禁令恐难长久。

事实上,该禁令也仅维持了25天,并且此前禁令的目标是将国内食用油价格从1.98万印尼盾(折合人民币约9.9元)降至1.4万(折合人民币约7元)左右,但实际情况则是自禁令实施以后,国内食用油价格降至了1.72-1.76万印尼盾(折合人民币约8.6-8.6元)。

显然,未达到预期便解除了禁令。

原因一方面是印尼是棕榈油生产及出口大国,其产量的60%都用于出口,如果全面禁止出口,也就意味着生产的这些棕榈油将全部进入国内库存。

据该国棕榈油协会此前表示,如果全面禁止出口的话,仅一个月的时间所有食用油储藏设施都将存满。

而一旦库容告急,则会导致加工厂无法再加工,大量的棕榈果将腐烂坏掉。

如果按上述这个时间来算的话,25天也正好将近一个月,因此解除禁令似乎也是必然之举。

另一方面,出口禁令实施后,精炼减少,使得国内棕榈果供给过剩,价格开始大跌,这使得许多工人和农民的生计均受到了影响。

于是在5月中下旬,印尼多地出现了农民抗议。

第三,就在印尼对棕榈油出口实施禁令的时候,全球第二大棕榈油生产国马来西亚却正在大力鼓励出口,并拟把出口税从8%调减到4%-6%,预计最快在6月份就能实施。

因此,为防止市场被侵占,印尼也不得不匆忙解除禁令。

2、全球油脂市场变化

当前全球油脂市场波动剧烈,而这种波动来自于多方面原因。

既有全球疫情导致的供需错配,也有货币超发带来的通胀高企,还有俄乌地缘政治冲突引发的供需格局的改变这其中也包括政策端的影响。

从市场反映来看,油脂市场对于政策端的反映较明显,但是这种明显主要表现在短期的波动上,或是供需波动,或是价格波动,抑或是市场节奏变化等,但是长期来看,对于油脂市场的大趋势却并没有太大改变。

而从总体来看,全球油脂市场供应仍然趋紧,美国新作大豆及加拿大油菜籽正在播种中,而受俄乌冲突影响,乌克兰葵花籽油出口大幅下降,旧作库存紧张,而新作又受天气影响进展缓慢,因此油脂市场仍然表现十分坚挺。

3、对中国有啥影响?

相较于我国粮食产量连年丰产,但在油脂油料方面相对薄弱。

虽然棕榈油不是我国主要的消费品种,但是其引发的对其他油类产品的影响并不容忽视。

而且从影响上来看,印尼政策的变化对我国市场的短期影响相对明显,例如在禁令刚实施后,国内部分船期延后,使得5月到港量不及预期,价格出现明显上涨。

另外,值得注意的是,此次“明松暗紧”的政策恐怕也并非一成不变,后续如果政策再度改变,可能仍将影响后续到到货船只,进而再度引发市场波动。

欢迎收藏“新农观”,一起了解新时代下三农的新发展。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。