世界各国金价_各国金价创新阶段

1.黄金不断创造历史新高点的主要动力是什么?

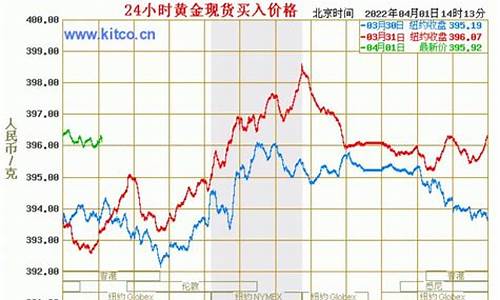

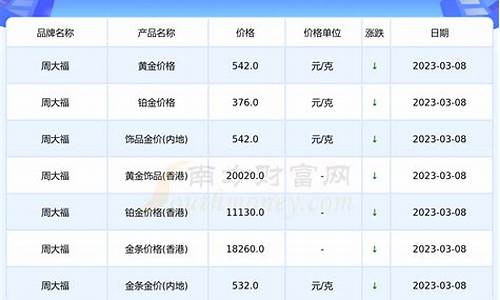

2.为什么黄金价格涨的这么快的啊,前几天才345,现在360了。

因为黄金一直以来都是避险品种,它能抑制通货膨胀,起到保值货币的作用。黄金价格越来越高,就说明国际的政治形势、经济形势越来越不稳定。有钱人为了让自己手中的资产保值,就把货币换成了黄金。

黄金的价格反映了人们内心的期望,当黄金价格持续走高的时候,就说明人们内心越来越恐慌,越来越多人相信把货币换成黄金才踏实可靠。

有这样想法的人越多,就越会推动黄金价格继续走高。所以这中间就存在一定的泡沫和水分,也许黄金实际价格并没有这么高,只是在人们恐怖心态的影响下,才让黄金价格飙到现在的高位。

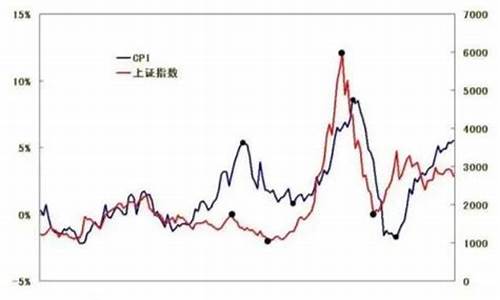

就像奥运会之前的股市一样,在2006年的时候,大盘最高涨到了6000点。要注意大盘是从900多点一直涨到6000点,相当于翻了7倍。如果把10万投入到股市里跟着大盘一起涨,最少也能收入70多万。如果你买到特别优质的股票,有可能会翻10倍或20倍。

但这波涨势却蕴含了很大的水分,结果奥运会一过股票就开始一路下跌,最终又跌回了2000多点。很多投资者都是在高价买的股票,结果一下套了十几年。

所以现在黄金价格高,并不代表它实际的价值也这么高,也不要因为价格高就大量买入黄金,可能会让自己血本无归。

在金融市场影响价格走高的因素只有三个,一个就是政治形势,一个就是市场趋势,另外一个就是跟风作用。

黄金的主要操盘者大多都集中在美国,美国政客们的政治观点随时都能对黄金价格产生影响。而金融大鳄们会分析美国政客们的意图,并会对其做出购买或抛出的动作。他们的一举一动就都会引导人们产生跟风行为。

黄金不断创造历史新高点的主要动力是什么?

近期黄金价格大幅波动的原因有以下几点:

- 美联储货币政策的收紧预期:美国经济数据表现强劲,通胀压力加剧,美联储官员纷纷发表了鹰派言论,暗示将在今年年底或明年初开始缩减资产购买计划,并提前加息。这导致市场对美联储货币政策的收紧预期升温,美元指数走强,美债收益率上升,对黄金价格形成了压力。

- 全球经济复苏和风险偏好的提升:随着新冠疫情的逐步控制,各国推进疫苗接种和经济重启,全球经济复苏的步伐加快,市场对未来的增长和利润的预期提高,风险偏好也随之提升。这使得投资者更倾向于选择股票、商品等高回报的资产,而减少了对黄金等避险资产的需求。

- 全球经济形势的不稳定:国际贸易战的升级、地缘政治紧张局势的增加以及全球通货膨胀的压力都对市场信心造成了严重打击。这些不确定因素使得投资者对黄金的需求和价格产生了巨大的波动。

由于黄金市场的复杂性和不确定性,预测未来金价走势具有一定的难度。建议你咨询专业的金融顾问,并对自己的投资进行谨慎的分析和决策。

为什么黄金价格涨的这么快的啊,前几天才345,现在360了。

主要是供求关系。一方面如果黄金供应减少,价格自然会上涨,这点看来并不是现在的情况。另一方面,就是美元贬值了,美国政府继续印钞票,钱毛了当然价格会上涨了,黄金是以美元结算的。

另外都是乱世黄金,这里的乱世并不单指战乱时期,当经济前景并不明朗的时候,大家购买黄金也是一种保值的需要。

希望您的采纳我的回答。

一、 原因1、美元走软。过重的债务和通货膨胀使美元成为疲软的货币而黄金和房屋价格的上涨便是很自然的事情。黄金虽然不产生收益,但却是唯一既有真实价值又可以流通的资产。大多数资产仅有一种特性:房屋有真实价值,但是不能立刻卖出;股票流动性好,但是和钞票一样没有真实价值;各种纸的资产,可能会一钱不值。而黄金三千年来一直具有真实价值,并且现在黄金购买力与一百年前的购买力仍然相当。例如:1900年一家好的英国农场每英亩大约价值30镑,或者7.5盎司黄金;现在的价格是每英亩约3000镑,折合10盎司黄金。 回头来看1973年──这一时期正是摆脱了金本位制约的现代美元制度的形成期──美元的波动对金价走势有着密切的影响。根据美联储(Federal Reserve)的报告,期末黄金价格同美元对主要货币汇率指数(Major Currencies Dollar Index)的相关系数为-0.45。 显然这两者的相关度要强于金价同通胀水平之间的相关度。我们不妨再推进一步,将时间段缩至金价创新高的1980年至今。 结果是:过去这30年间,美元同金价之间的相关系数为-0.65──高度的负相关。这意味着,美元同黄金就像一个跷跷板的两端,存在着非常明显的此消彼长关系。美元扬则金价抑,美元抑则金价扬。 将两者的走势图两相比较,效果很像是一幅平静湖面倒映着山景的照片,金价的起落以及平缓的走势在美元走势图上都有近乎于镜像的反应。 这就说明,黄金并非大宗商品──至少不符合民众和工业大量消耗商品这个定义。 纽约QB Asset Management资产管理公司负责人保罗布罗德斯基(Paul Brodsky)认为,其实“黄金是一种货币”,每日金价是市场对美元及其他纸币购买力“可能削弱趋势”做出判断的一个风向标。 如果他的分析正确,那么真正对黄金市场产生影响的就是美元的长期走势,而非通货膨胀或通胀紧缩。 有人会义正词严地指出,金价的历史高点就是在最近一次通胀大潮中产生的。如果你这样想,多半是对形势做出了误读。 1976年夏,黄金价格开始了为期四年的上扬,这四年恰逢美元走弱。1980年底美元逆势增长,金价开始回跌。这其中通货膨胀顶多算个配角,绝对不是主力。 2、黄金上涨的第二个因素是亚洲对黄金首饰的强烈需求。在2005年,首饰市场使用了2736吨黄金,价值约400亿美元。首饰销售增长在印度特别明显,印度人把黄金首饰看成一种投资形式,它既是女人重要的装饰,又是家庭财富象征。影响黄金暴涨的最后一个因素是石油市场。尼日利亚的显示出石油市场并不稳定;任何大一些的中东政治或者安全问题,都可能使油价上升到每桶100美元以上。现在一桶油和一盎司黄金价钱一样。如果伊拉克或者伊朗情况变坏,金价仍然会涨。 虽然人们总想落袋为安,但这几个支持金价走高的因素长期存在,金价不会很快下跌。对冲基金甚至可能推动金价加速上涨,因为他们需要机会制造出大的投机浪。首先,希腊等欧元区国家面临违约风险,使得投资者担心不已。向经济注入大量资金的话,未来欧元区经济可能遭遇的风险也会大大增加。 其次,人们开始意识到,全球经济复苏注定会是一个漫长且艰难的过程。 此外,全球市场资金涌动,提高了通胀预期。黄金历来被看作是对冲通胀的有力工具,所以投资者自然会投入黄金的怀抱以求保值。 最后,金价上涨是一个自我循环的过程。金价上涨就会吸引更多投资者参与,而这又会进一步推高金价。 美元贬值 ,国际黄金价格以美元标价,二者基本形成反比关系,即美元下跌则金价上涨,美元上涨则金价下跌。 具体来说,对于国内而言 ,金价上涨有以下几个因素: ▲ 通胀预期 在金平价时代,黄金具有较好的抗通胀特性,直到今天,黄金仍然具有一定抗通胀作用。自国际金融危机爆发以来,多国纷纷将利息降至零附近,并实施了相当规模的数量性货币宽松政策。此举引起投资者对未来经济发生通货膨胀的担忧,推动黄金投资避险需求上升。 ▲ 投机盛行:对冲基金炒作 根据世界黄金协会的资料,今年以来黄金的投资需求约占40%,而去年才不到19%。受市场普遍关注的美国IMM期货仓位显示,投机者看多黄金的仓位远高于看跌仓位,且居高不下。中国和印度的投资者正以前所未有的速度购买着金条和金币。据世界黄金协会的统计,中国的黄金投资需求第二季度增长了187%,按美元计达到14亿美元,印度的需求增长38%,至16亿美元。买进被视为避险资产的黄金。 和黄金一样,白银上涨也是因为投资者担心,随着政府努力防止经济再次衰退,纸币可能会出现贬值。白银投资者麦克奈尔(Chad T. McNair)说,我对将来美元的信心为零;随着我们不断地印制钞票来救援银行和企业,我们将不断地毁掉美元,到时候,硬资产就会独步天下了。

采纳哦

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。